VAT(付加価値税)について

VAT(付加価値税)とは、世界各国で定められている商品やサービス提供の際に課される税金のこと。

VAT = Value Added Tax と呼ぶようです。

日本の消費税とも似ていますが、少し異なります。

日本は一律すべての商品やサービスに対して消費税がかかるのに対して、VATは内容によって税率が異なります。

世界の消費税

例えば、アジアやヨーロッパでは各国で税率が違います。

0%〜27%まで振り幅があるのが特徴です。

海外取引ではVAT(付加価値税 )必要なのか?

その国内での取引ではわかりますが、海外取引や国際取引ではどうなのでしょうか。

結論として、基本的にはVATは海外国際取引では必要のようです。

===

日本企業 →(支払い+VAT〜%)→ 海外企業 → VAT納税 → 現地国家の税務当局

===

ただ、一部例外はあり、輸入などの取引については税率0%〜5%と定められていることもあります。

※ちなみに現在、日本から弊社(アジア現地IT企業)への外注費にはこのVATがかかっています。

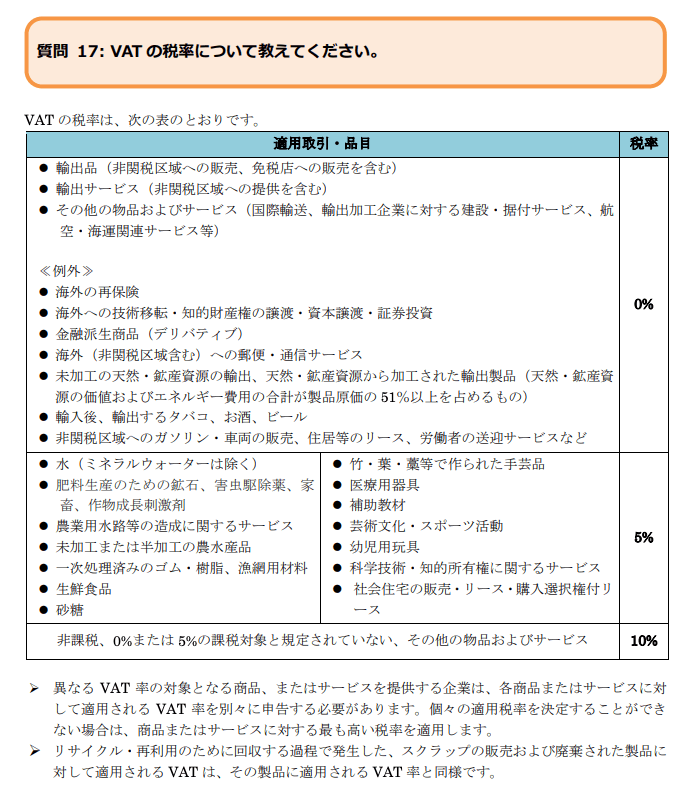

ベトナムの場合

例えば、ベトナムの場合、輸出品や輸出サービスなどがVAT 税率0%で、一部のものに対してはVAT 税率5%になっています。つまり、ここに該当しないその他の物品およびサービスが全てVAT 税率10%となるということですね。

出典:ベトナム税務 Q&A P25参照

ベトナムは一例ですが、おそらく他の国でもその国の税務ルールは違えど、海外取引に関しては一般的にはVATを支払が必要で、例外として一部が非課税になっているというパターンが多いのでしょう。

タイの場合

タイではどうでしょうか。

タイの場合はVATは7%です。

参考:https://arayz.com/old/columns/jga_tax_202106/

J Glocal Accounting Co.,Ltd.の坂田氏の内容を見ると、

付加価値税法では、タイ国外の企業(海外法人)が海外で役務提供を行い、そのサービスがタイ国内で使用される場合、その活動はタイ国内でサービス提供をしているとみなし、海外の役務提供者は7%のVATを支払わなければなりません。

出典:https://arayz.com/old/columns/jga_tax_202106/

この場合は「タイ国内でサービスを提供している」とみなされ海外法人とのやり取りに対しては、7%のVATを支払う必要があるということが記載されています。

まとめ

- おそらく他の国でもその国の税務ルールは違えど、海外取引に関しては一般的にはVATを支払が必要

- 例外として一部が非課税になっているというパターンが多そう

- タイでは海外取引の場合はVAT7%の支払いが必要

- ベトナムでは輸出品や輸出サービスなどがVAT 税率0%で、一部のものに対してはVAT 税率5%。その他の物品およびサービスが全てVAT 税率10%が必要

コメントを残す